Crédito

O acesso ao crédito é um dos temas mais relevantes para as Micro e Pequenas Empresas (MPE). Seja no momento da abertura, seja após a estabilização das atividades, trata-se de um importante instrumento de alavancagem dos empreendimentos.

Assunto disponibilizado pela Unidade de Gestão Estratégica do Sebrae Nacional

Índice

A busca pelo crédito

Como tem evoluído o saldo total de crédito na economia como porcentual do PIB?

Como tem evoluído o crédito para empresas e pessoa física?

Como tem evoluído o crédito para as pequenas, médias e grandes empresas?

Qual o percentual de micro e pequenas empresas com algum tipo de operação ativa de crédito?

Como as micro e pequenas empresas financiam seus negócios?

Quais as principais finalidades de um novo empréstimo/financiamento?

Quais as principais dificuldades para obter um novo empréstimo/financiamento?

A relação das micro e pequenas empresas com o BNDES

Qual é a proporção de MPE que já utilizou recursos do BNDES?

Quais são as linhas de financiamento do BNDES mais utilizadas pelas MPE?

Por que motivos as empresas não utilizam recursos do BNDES?

Entre as empresas que tentam obter recursos do BNDES, quais são as principais dificuldades?

O Financiamento dos Pequenos Negócios em 2018

Que tipos de financiamento as Micro e Pequenas Empresas estão utilizando em 2018?

Por que razões as empresas não buscaram empréstimos novos em bancos nos últimos 6 meses?

Qual foi o valor médio dos empréstimos solicitados pelas Micro e Pequenas Empresas em 2018?

Qual é o banco mais utilizado pelas empresas?

Em uma escala de 0 a 10, como as MPE avaliam as instituições financeiras com que se relacionam?

De uma forma geral, como os empresários de MPE avaliam os serviços de empréstimo e financiamento do sistema bancário no Brasil?

Valor das operações

Qual o valor total das operações de crédito?

Qual o valor total das operações de crédito segundo porte da empresa?

Qual o valor médio das operações de crédito?

Qual o valor médio das operações de crédito por tipo de operação?

Juros

Qual a taxa de juros média das operações?

Composição do crédito

Qual a participação dos recursos livres e recursos direcionados nas operações de crédito?

Qual a composição das operações de crédito com recursos livres?

Qual a participação dos investimentos no total recursos livres?

Endividamento

Qual o nível de endividamento das micro e pequenas empresas por sexo?

Qual o nível de endividamento das micro e pequenas empresas por faixa etária?

Qual o nível de endividamento das micro e pequenas empresas por faixa de escolaridade?

Qual o nível de endividamento das micro e pequenas empresas segundo porte da empresa?

Sociedades garantidoras de crédito

Quantas Sociedades de Garantia de Crédito (SGC) existem no Brasil e qual é a distribuição das cartas de garantia de crédito emitidas por porte das empresas associadas?

Quais são as principais características das cartas de garantia emitidas pelas Sociedades Garantidoras de Crédito, no Brasil?

Qual é a distribuição regional das cartas de garantia emitidas pelas Sociedades Garantidoras de Crédito?

Como tem evoluído o saldo total de crédito na economia como porcentual do PIB?

O saldo total da carteira de crédito saiu de cerca de 46% do PIB em 2012 e atingiu 53,7% ao final de 2015. A partir de 2016, as condições do mercado de crédito passaram a refletir o quadro geral de adversidade da economia. O saldo total de crédito no Sistema Financeiro Nacional (SFN) vem continuamente caindo como proporção do PIB.

Como tem evoluído o crédito para empresas e pessoa física?

Acompanhando o ciclo recessivo, o saldo das operações de crédito no Brasil vem registrando forte queda nos últimos dois anos. Em 2016, houve redução nominal de 3,5% do crédito. Espera-se que ele cresça 1,9%.

Como tem evoluído o crédito para as pequenas, médias e grandes empresas?

Acompanhando o ciclo recessivo, o saldo das operações de crédito a empresas no Brasil vem registrando forte queda nos últimos dois anos.

Qual o percentual de micro e pequenas empresas com algum tipo de operação ativa de crédito?

Em setembro/2015, 41,7% das empresas da amostra analisada possuíam algum tipo de operação ativa de crédito, no âmbito do Sistema Financeiro Nacional (SFN) [1]. Comparado este mês com o primeiro mês da série, houve uma expansão de 43% nessa proporção (setembro/2015 contra janeiro/2012). Esta expansão, no entanto, concentrou-se, em grande parte, no período que vai até julho/2014 (pico da série).

Assim, é possível verificar dois períodos distintos: o primeiro, entre janeiro/2012 e julho/2014 (gráfico 1), quando a proporção de empresas com operações ativas de crédito passou de 29,1% para 43% – em parte, esta expansão resultou da própria política de crédito expansionista promovida pelo governo federal –; e o segundo, de julho/2014 para cá, quando o indicador passou a apresentar ligeira tendência de queda, refletindo a desaceleração da economia brasileira, chegando a 41,7% das MPE em setembro/2015.

Como as micro e pequenas empresas financiam seus negócios?

Pesquisa realizada pelo Sebrae/NA com 6.000 empresários no período de jun/18 a ago/2018 mostra como o universo de MEI, ME e EPP financia seus negócios [2].

Apenas 14% das empresas tentou obter um novo empréstimo (nos últimos 6 meses). Este é o menor nível registrado desde 2015, quando começou a ser feita esta pergunta na pesquisa do Sebrae.

Quais as principais finalidades de um novo financiamento?

No Brasil dos pequenos negócios que pegaram empréstimos/financiamentos nos últimos 6 meses, 53% usaram o recurso para capital de giro e 36% para compra de mercadorias. O destino de recursos para ações de investimentos é menor que o usado para capital de giro[2].

Quais as principais dificuldades para obter um novo empréstimo/financiamento?

Entre as empresas que solicitaram empréstimos no bancos, nos últimos 6 meses, as dificuldades mais citadas para obter o empréstimo foram: a taxa de juros elevada (47%), a falta de avalista (19%) e a falta de garantias reais (17%) [2]. Quase 1/3 afirmou não ter encontrado dificuldades.

Qual o valor total das operações de crédito?

Com base nos dados das empresas participantes na amostra aqui analisada, verifica-se que, entre janeiro/2012 e setembro/2015, o valor total das operações apresentou expansão de 65% [1]. Não obstante a evolução positiva dessa série, observa-se também dois períodos bem distintos. O primeiro, entre janeiro/2012 e novembro/2014, quando o valor total das operações de crédito passou do índice 60,5 (janeiro/2012) para 110,5, em novembro/2014 (pico da série), o que corresponde a uma expansão de 82% no valor total das operações do período. O segundo, de novembro/2014 a setembro/2015, quando o valor total das operações registrou tendência de queda, associada à desaceleração da economia brasileira, com menos empresas tomando crédito (vide seção 1) e com queda no valor médio das operações.

Na comparação de setembro/2015 com setembro/2014, a queda do valor total das operações foi de 8%. Tal valor, registrado em setembro/2015 (100) ficou, inclusive, abaixo de setembro/2013 e de setembro/2014.

Qual é a proporção de MPE que já utilizou recursos do BNDES?

Apenas 21% das MPE já utilizaram recursos do BNDES. 79% delas nunca os utilizaram.[3]

Quais são as linhas de financiamento do BNDES mais utilizadas pelas MPE?

O cartão de crédito do BNDES (70%), o Finame (22%), o Progeren (9%) e o BNDES automático (5%) são as linhas do BNDES mais utilizadas pelas MPE.[3]

Por que motivos as empresas não utilizam recursos do BNDES?

A maioria das MPE que não utilizou afirma que não precisou (45%), porém, 18% dizem que não conhecem, 11% tentaram mas não conseguiram e 7% dizem que a burocracia impediu.[3]

Entre as empresas que tentam obter recursos do BNDES, quais são as principais dificuldades?

Entre as MPE que tentaram e não conseguiram, 21% não sabem o motivo, 21% culpam a burocracia, 15% dizem que o porte da sua empresa não se enquadrou nos critérios, 13% dizem que os bancos repassadores não liberaram o cartão e 5% dizem que falta interesse dos bancos repassadores.[3]

Que tipos de financiamento as Micro e Pequenas Empresas estão utilizando em 2018?

Entre as Micro e Pequenas Empresas, a alternativa mais utilizada de financiamento é a negociação de prazo com os fornecedores (54%), seguido pelo uso do cheque pré-datado (26%), o cartão de crédito empresarial (21%) e o cheque especial (21%). Empréstimos em bancos comerciais privados aparece apenas na quinta colocação (com 12%) e em bancos oficiais na oitava colocação (com 11%).

Por que razões as empresas não buscaram empréstimos novos em bancos nos últimos 6 meses?

Entre as Micro e Pequenas Empresas que não tentaram empréstimo em banco, nos últimos 6 meses, cerca de 38% das empresas não tentou porque não necessitaram, 11% porque não gostam de tomar empréstimos, 9% não confiam na política econômica e 7% acreditam que não conseguiriam pagar. Cerca de 20% citou outras razões.

Qual foi o valor médio dos empréstimos solicitados pelas Micro e Pequenas Empresas em 2018?

Em média, em 2018, as micro e pequenas empresas que solicitaram empréstimos em bancos, demandaram cerca de R$ 32,7 mil de empréstimo. Já o valor efetivamente liberado ficou, em média, em torno de R$29,4 mil (90% do valor solicitado).

Qual é o banco mais utilizado pelas empresas?

Em 2018, Banco do Brasil (18%), o Itaú (17%), o Bradesco (17%) e a Caixa (16%) são os quatro bancos com quem mais se relacionam as Micro e Pequenas Empresas.

Em uma escala de 0 a 10, como as MPE avaliam as instituições financeiras com que se relacionam?

SICOOB (nota 8,5), BNB (8,5) e SICREDI (nota 8,3) são as instituições financeiras melhor avaliadas pelas MPE que tomam empréstimos bancários.

De uma forma geral, como os empresários de MPE avaliam os serviços de empréstimo e financiamento do sistema bancário no Brasil?

Entre 2013 e 2018, a proporção de Micro e Pequenas Empresas que avaliaram o sistema bancário brasileiro como “ruim” ou “muito ruim” passou de 28% para 61%. O ano de 2018 foi o ano em que foi pior a avaliação o sistema bancário brasileiro.

Qual o valor total das operações de crédito segundo porte da empresa?

O gráfico abaixo apresenta a evolução da participação relativa das empresas da amostra, por porte, no valor total das operações de crédito das micro e pequenas empresas (MPE) [1]. Por ele, é possível verificar que o período de maior expansão das operações de crédito do conjunto das MPE, entre janeiro/2012 e novembro/2014 (gráfico anterior), foi acompanhado pela ampliação da participação relativa das ME e pela concomitante queda da participação relativa das EPP. Em termos absolutos, houve expansão em todos os portes (MEI, ME e EPP). Porém, a expansão foi mais forte no caso das ME, o que levou ao aumento da sua participação relativa. Entre janeiro/2012 e setembro/2014, a participação das ME, no valor total das operações de crédito às MPE, passou de 52% para 63%. No mesmo período, as EPP viram sua participação relativa cair de 47% para 35%, enquanto a participação dos MEI passou de 1% para 2%. Nos 12 meses subsequentes, essa distribuição quase não sofreu alteração. Entre setembro/2014 e setembro/2015, as ME perderam 1 ponto percentual (p.p.) na participação (passando de 63% para 62%), as EPP ganharam 1 p.p. (passando de 35% para 36%) e os MEI mantiveram sua participação relativa no mesmo patamar (2%).

Qual o valor médio das operações de crédito?

O valor médio das operações de crédito também apresentou dois movimentos claros: um de expansão, entre janeiro/2012 e novembro/2014 (pico da série), quando passou de R$ 65,6 mil para R$ 82,2 mil (expansão real de 25%); e o outro de queda, entre novembro/2014 e setembro/2015, quando passou de R$ 82,2 mil para R$ 76,1 mil (queda real de 7%) [1].

Em setembro/2015, o valor médio das operações de crédito (R$ 76,1 mil) foi o mais baixo para o mês de setembro, na comparação com os dois últimos anos (gráfico 4), ficando 6% abaixo do verificado em setembro/2014. E isso deve-se, basicamente, a dois fatores, que podem ter ocorrido concomitantemente ou isoladamente, em função da crise econômica: a) os bancos passaram a restringir mais o acesso ao crédito, optando por conceder volume menor de crédito às empresas, reduzindo os valores das operações; b) as empresas optaram por se endividar menos, realizando operações de crédito de menor valor devido, principalmente, ao aumento das taxas de juros, o que torna o crédito “mais caro”. Observe-se que a queda do valor médio das operações inicia-se após novembro/2014, acompanhando a queda do valor total das operações de crédito das MPE, conforme gráfico abaixo. Também corroborou para isso o aumento do custo médio do crédito no período mais recente.

Os créditos destinados para o investimento chegaram, em média, a R$ 28.308 por operação, em setembro/2015 (o menor valor da série). Considerando todo o período de análise, houve nítida tendência de queda do valor médio neste tipo de operação. Também foi o tipo de operação em que o valor médio sofreu maior queda. Na comparação setembro/2015 com o primeiro mês da série (janeiro/2012), por exemplo, verificou-se uma queda de 37% no valor médio das operações de crédito destinadas a investimento.

Qual o valor médio das operações de crédito por tipo de operação?

O valor médio das operações com recursos direcionados é, de longe, o mais elevado. Em setembro/2015, chegou a R$ 79,9 mil por operação e até apresentou uma evolução positiva, entre janeiro/2012 e dezembro/2014, tendo atingido, neste último mês, o pico do valor médio (R$ 86,4 mil) [1].

O valor médio para capital de giro chegou a R$ 46,9 mil em setembro/2015, tendo atingido seu pico em setembro/2014 (R$ 55,6 mil). No entanto, desde então passou a apresentar tendência de queda.

Qual a taxa de juros média das operações?

A taxa de juros média paga pelos Pequenos Negócios nas operações de crédito atingiu, em setembro/2015, o maior nível da série histórica: 32,2% ao ano (a.a.) [1]. Este valor ficou apenas um pouco acima do verificado no início da série, em janeiro/2012 (32% a.a.); porém, quase 50% maior que a taxa de juros média praticada em setembro/2013 (22,5% a.a.), que foi o melhor mês de setembro para os Pequenos Negócios nos últimos quatro anos, em termos de custo do crédito. Verifica-se, também, que a taxa média paga pelos Pequenos Negócios segue trajetória semelhante à taxa Selic, o que já era esperado, visto que esta última é considerada como uma taxa básica de juros para o mercado.

Qual a participação dos recursos livres e recursos direcionados nas operações de crédito?

Segundo o Bacen, no Brasil, em 2014, a participação dos recursos direcionados no total das operações de crédito com pessoas jurídicas foi de 51% (BACEN, 2014).

No caso dos Pequenos Negócios, as operações de crédito com recursos direcionados também são relevantes, porém apresentam uma proporção mais modesta. Apenas 33% do crédito utilizado pelos Pequenos Negócios são recursos direcionados; os 67% restantes são operações com recursos livres [1].

“Créditos direcionados são aqueles destinados a determinados setores ou atividades, realizados com recursos regulados em lei ou normativo” (LUNDBERG, 2011). Trata-se de recurso de crédito cuja aplicação é direcionada para setores ou atividades específicas, definidas, em geral, pela política de crédito do governo. São exemplos as operações do Banco Nacional de Desenvolvimento Econômico e Social (BNDES) – por exemplo, Financiamento de Máquinas e Equipamentos (Finame), Financiamento de Empreendimentos (Finem) etc. –, fundos constitucionais, crédito habitacional e crédito rural.

A baixa participação de recursos direcionados na composição dos créditos tomados pelas MPE, quando comparado à média geral da economia, revela que as MPE beneficiam-se proporcionalmente menos da política de crédito governamental do que as Médias e Grandes Empresas. A participação dos recursos direcionados no total de créditos das MPE sempre foi minoritária. Não obstante, nos últimos anos, aumentou ligeiramente essa participação, com concomitante queda da participação relativa dos recursos livres. Particularmente, no período mais recente, isso pode estar associado a um maior rigor dos bancos no processo de concessão de crédito com recursos livres, à medida em que foi se constatando deterioração dos fundamentos econômicos.3 Entretanto, no âmbito dos recursos direcionados, as MPE passaram a acessar valores médios por operação mais elevados (gráfico 13 e tabela 1), refletindo uma melhoria na sua inserção naquele tipo de recurso.

Vale lembrar que, em geral, os empréstimos com recursos direcionados tendem a apresentar condições mais vantajosas que a média do mercado (juros menores e prazos maiores).

Qual a composição das operações de crédito com recursos livres?

Em setembro/2015, 11% dos créditos obtidos pelas MPE com recursos livres foram destinados para investimento, 58% para capital de giro, 10% para giro rotativo, 11% para recebíveis e 11% para outros tipos de crédito [1]. A soma de todas as operações de crédito, que não são investimento, corresponde a 89% dos recursos livres obtidos pelas MPE.

Qual a participação dos investimentos no total recursos livres?

A proporção dos recursos destinados a investimentos em relação ao total das operações de crédito com recursos livres, em setembro/2015 (11%), foi a menor encontrada em setembro, ao longo de toda a série [1]. A queda sistemática da proporção das operações de crédito para investimentos tem acompanhado, de perto, a desaceleração da economia brasileira. Vale observar que esta queda é acompanhada pari passu pela redução do valor médio deste tipo de operação.

Qual o nível de endividamento das micro e pequenas empresas por sexo?

Em setembro/2015 verificou-se que, na análise transversal por sexo, 39,5% das empresárias e 43% dos empresários eram tomadores de crédito [1]. Os homens não apenas representam a maior proporção de endividados, como também respondem pela maior parcela dos créditos tomados pelas MPE. Do valor total dos empréstimos direcionados às MPE, 69% foram tomados pelos homens e 31% pelas mulheres. Os homens responderam pela maior parcela dos empréstimos em todas as modalidades (capital de giro, investimento, giro rotativo, recebíveis, outros e recursos direcionados). Em parte, isso deve-se ao fato de a maioria dos indivíduos que possuem um empreendimento formal ser do sexo masculino.

Qual o nível de endividamento das micro e pequenas empresas por faixa etária?

Na análise transversal por faixa etária, verificou-se que, em setembro/2015, a proporção de tomadores de crédito, no grupo dos empresários com até 34 anos (43,5%), era superior à encontrada nos empresários com 35 anos ou mais (41%) [1]. Apesar disso, 66% dos tomadores tinham 35 anos ou mais, enquanto 33% tinham até 34 anos. Em parte, isso deve-se ao fato de haver mais empresários com 35 anos ou mais na economia brasileira do que com até 34 anos.

Os empresários com 35 anos ou mais respondem pela maior parte dos empréstimos em todas as modalidades (capital de giro, investimento, giro rotativo, recebíveis, outros e recursos direcionados). Apesar disso, os empresários mais novos parecem ser mais propensos a se endividar, já que o valor médio dos empréstimos, no grupo com até 34 anos (R$ 93,5 mil), é 34% superior ao valor médio dos empréstimos no grupo com 35 anos ou mais (R$ 69,6 mil). O valor médio dos créditos entre os mais jovens é superior ao dos mais velhos em quase todas as modalidades (exceto na modalidade outros créditos).

Qual o nível de endividamento das micro e pequenas empresas por faixa de escolaridade?

Em setembro de 2015 verificou-se que, no grupo dos que têm até o Ensino Médio completo, 41% são tomadores de crédito [1]. Já no grupo dos que têm Ensino Superior incompleto ou mais, essa proporção chega a 43,2%.

Apesar da proporção de tomadores de crédito ser ligeiramente maior entre os mais escolarizados, são os menos escolarizados que respondem pela maior parcela dos créditos concedidos às MPE (56% dos créditos às MPE estão nas mãos dos que têm até o Ensino Médio completo, e 44% com os que têm Ensino Superior incompleto ou mais). Isso porque os menos escolarizados são a ampla maioria dos empresários do país.

Qual é o nível de endividamento das micro e pequenas empresas por segundo o porte da empresa?

Na análise transversal por porte, verificou-se que, em setembro/2015, 17,4% dos MEI, 48,7% das ME e 72% das EPP estavam endividadas [1].

Apesar de as EPP apresentarem a maior proporção de empresas endividadas, são as ME que respondem pela maior fatia do total dos empréstimos tomados pelas MPE. Respectivamente, as ME, as EPP e os MEI responderam por 62%, 36% e 2% dos créditos tomados pelas MPE, em setembro/2015. Em parte, isso deve-se ao elevado número de ME existente no universo estudado.8 Também contribuiu para isso a forte expansão do crédito às ME no período 2012- 2014.9 Com relação aos MEI, a despeito de constituírem o grupo mais numeroso, por limitação legal operam em uma faixa de faturamento muito baixa,10 e ainda não conseguiram uma inserção mais expressiva no acesso às linhas de crédito.

Quantas Sociedades de Garantia de Crédito (SGC) existem no Brasil e qual é a distribuição das cartas de garantia de crédito emitidas por porte das empresas associadas?

No Brasil, existem atualmente 13 Sociedades Garantidoras de Crédito em atividade. Nos anos de 2016 e 2017, foram emitidas 7.945 cartas de garantia, para 6.312 empresas associadas. Do total de cartas de garantia emitidas, 68% foram emitidas para as microempresas (ME), 17% para as empresas de pequeno porte (EPP), 14% para Microempreendedores Individuais (MEI) e 2% são emitidas para médias e grandes empresas [4].

Distribuição das cartas de garantia de crédito por porte de empresa cliente/associada das SGC

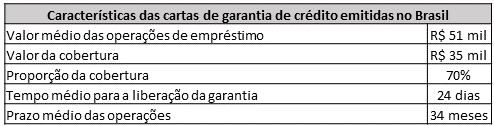

Quais são as principais características das cartas de garantia emitidas pelas Sociedades Garantidoras de Crédito, no Brasil?

Em média, o valor médio das operações de empréstimo das associadas é de R$ 51 mil, o valor da cobertura é de R$35 mil, a proporção da cobertura é de 70% do valor do empréstimo, o tempo médio para a liberação da garantia é de 24 dias e o prazo médio das operações é de 34 meses [4].

Qual é a distribuição regional das cartas de garantia emitidas pelas Sociedades Garantidoras de Crédito?

Por região do país, as cartas de garantia estão localizadas majoritariamente na região Sul do país (84% das cartas), seguida pela região Sudeste (13%) e Nordeste (3%). A região Centro-Oeste, com apenas 3 cartas emitidas respondem por uma proporção próxima de 0% e a região norte não apresenta nenhum registro [4].

Distribuição das cartas de garantia emitidas pelas SGC, por região do país, em 2016 e 2017

Relatórios completos

O Financiamento dos Pequenos Negócios. Sebrae

Relatório Especial – Financiamento dos Pequenos Negócios no Brasil. Sebrae, 2017.

Estudo Especial – Financiamento dos Pequenos Negócios no Brasil. Sebrae, 2017.

Indicadores de Crédito das Micro e Pequenas Empresas no Brasil. Sebrae e Banco Central, 2016.

Relatório – Análise das Sociedades Garantidoras de Crédito. Sebrae, 2018.

Referências

[1] Indicadores de Crédito das Micro e Pequenas Empresas no Brasil. Sebrae e Banco Central, 2016.

[2] Financiamento dos Pequenos Negócios no Brasil. Sebrae, 2018.

[3] Pesquisa “As MPE e o BNDES”. Sebrae, 2016.

[4] Análise das informações sobre as Sociedades Garantidoras de Crédito. Sebrae, 2018.